初めての方へHow it works

不動産クラウドファンディングとは

従来から「不動産」への投資は資産形成のための一つの手段として行われてきましたが不動産を所有する「直接投資」に限られていました。

機関投資家の資金運用の手段が高度化し、伝統的な投資対象である株式、債券と相関しないとされる一連の運用対象への投資(オルタナティブ投資)が進み、「不動産」はオルタナティブ投資の主要な対象とされ「不動産」の金融商品化が進みました。

当初は機関投資家向けのものでしたが、2001年にJ-REITが上場され、2014年に金融商品取引法が緩和されクラウドファンディングを活用する施策がとられました。

また、「不動産」に関しては1994年に不動産特定共同事業法が制定され、2017年に金融商品取引法と同様にクラウドファンディングを可能とする改正が行われました。

JRDの提供する商品は不動産特定共同事業法に則った商品です。

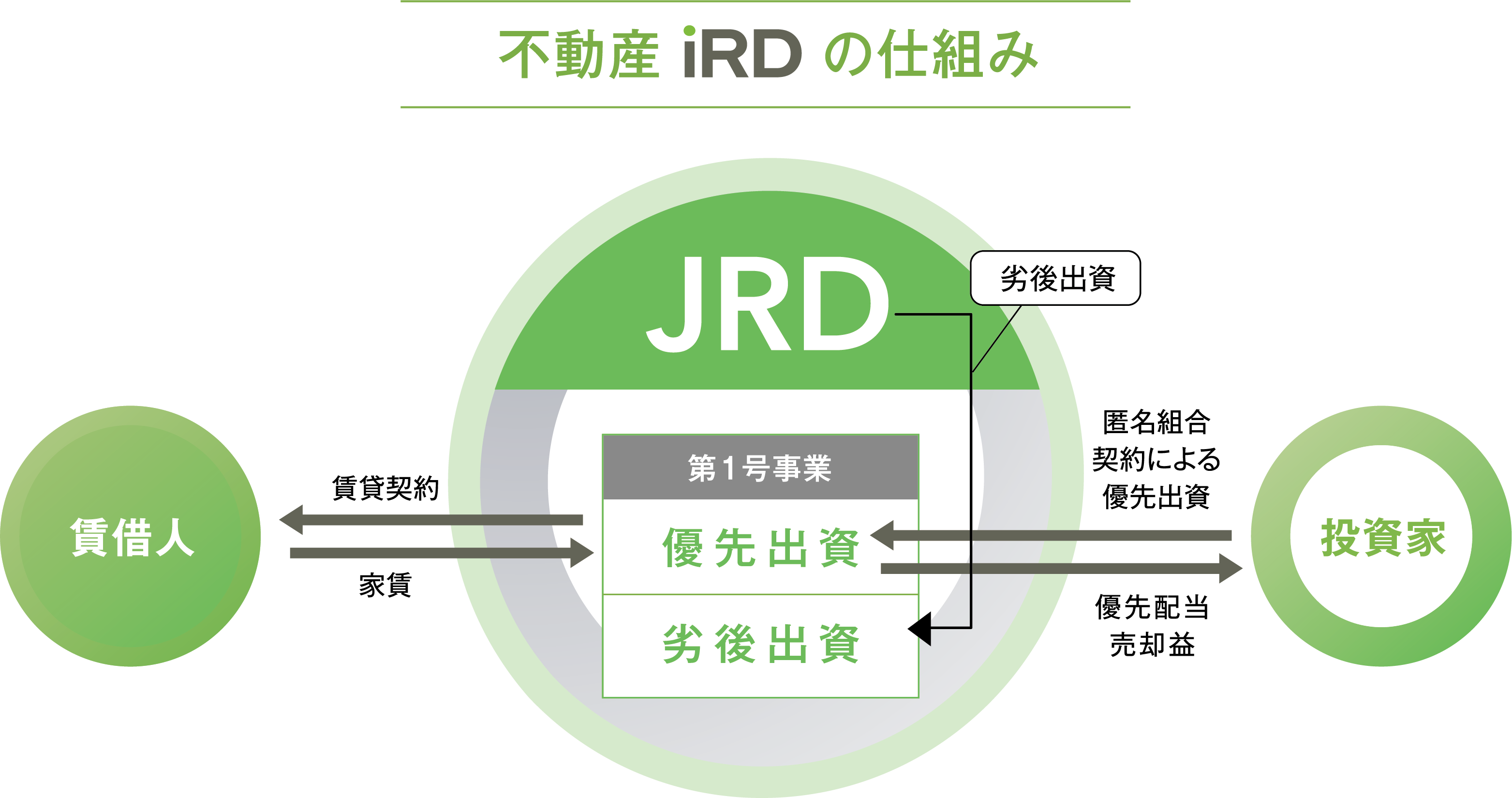

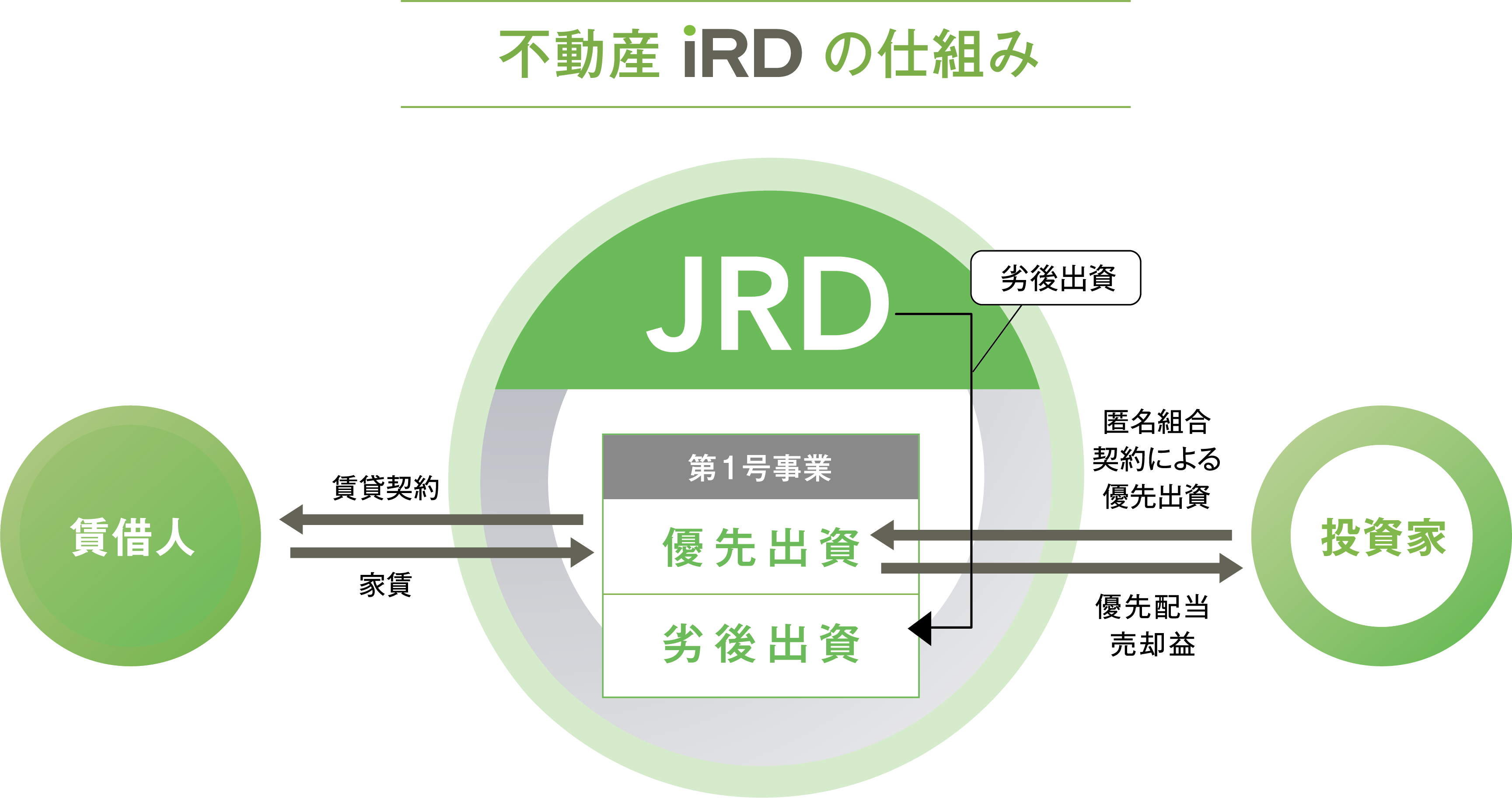

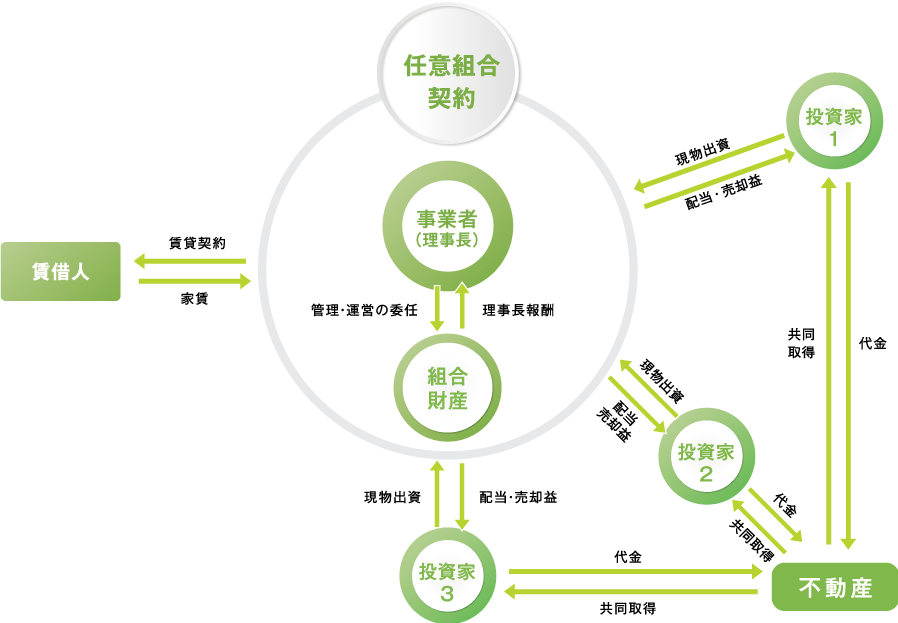

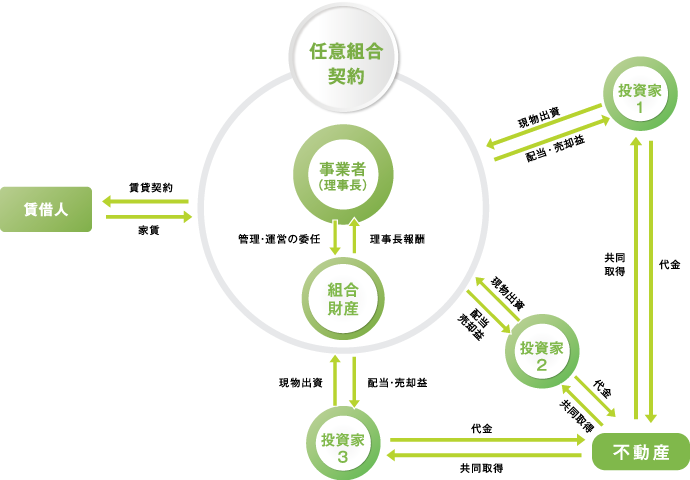

不動産特定共同事業法においては、事業者が自らのバランスシート上で不動産特定共同事業を行うオンバランス型の第1号事業と、SPCを設立してSPCが事業を行うオフバランス型の特例事業というスキームが存在しますが、JRDは第1号事業の許可を得た事業者です。不動産特定共同事業契約には、匿名組合型、任意組合型、賃貸借型の3つの類型があります。

不動産クラウドファンディングの種類

-

「匿名組合型」

不動産特定共同事業者と投資家との間で締結する匿名組合契約に基づき運用されるスキームです。金銭出資になるため不動産の所有権の移転は発生せず登記費用や不動産取得税が発生しません。不動産登記簿を見ても投資家の名前は出てきませんので投資家の匿名性は確保されます。

分配金は20.42%の源泉徴収後、出資金とともに返還されます。

また、分配金として得られた利益は不動産所得ではなく、雑所得になります。分配金は公的年金等以外の雑所得となるため、他の副業やFX等の雑所得と合算で20万円以下の場合は確定申告が不要ですが、20万円以下であっても確定申告により総合課税を選び給与所得等に源泉徴収分も含めて、所得税を再計算することもできます。

上記のようにスキームコストはあまりかかりませんがその反面、事業者のデフォルトリスクを負うスキームのため一般的に運用期間は短期間で投資単位が少額なものが多くみられます。

-

「任意組合型」

通常は投資家が不動産の共有持分をあらかじめ購入し、不動産特定共同事業者と投資家との間で任意組合契約を結び共有持分を現物出資して運用される商品です。不動産の持分購入時や現物出資時に登記費用や不動産取得税が発生します。

分配金として得られた利益は不動産所得になります。任組合型は現物不動産と同様に相続税上の節税効果が見込まれます。

上記のように事業者のデフォルトリスクは負いませんがスキームコストがかかるスキームのため一般的に運用期間は長期間で投資単位が高額なものが多くみられます。

匿名組合型の不動産クラウドファンディングの

メリット・デメリット

- メリット

-

-

- 不動産の賃料収入や売却益に基づいた利回りが期待できる

- スキームコストが少ないため、多くの金額を分配へ回すことが可能です。

-

- 少額で不動産投資ができる

- 不動産クラウドファンディングは、投資資金額が同じでも⼩⼝投資を複数行うことで、分散投資ができます。これにより、 空室や災害、価格変動などにより仮に1つの物件の収益率が下がってしまっても、他の不動産クラウドファンディングから得られる収益でその影響をミニマイズすることもできます。

-

- 不動産売却益(キャピタルゲイン)の享受も可能

- 賃料収⼊からの分配(インカムゲイン)に加え、場合によっては不動産価値上昇に伴う売却益(キャピタルゲイン)も享受できる可能性があります。

-

- デメリット

-

-

- 流動性がない

- 株や投資信託とは異なり、⼀度投資を開始すると運⽤期間中現⾦に換⾦すること(中途解約)はできません。また、JRDの事前承諾がない限り、第三者への譲渡ができません。

-

- 分配⾦が予定利回りに達しない可能性がある

- 賃貸人の家賃不払いや空室による予定利回りが得られないリスクがあります。

-

- 元本保証がない

- 運営事業者であるJRDの信用リスクに加え不動産価値が不動産市況や⼟地に内在する瑕疵、災害などの外的要因によって下がってしまうと、元本が毀損するリスクもあります。

-

iRDの特徴(匿名組合型)

iRDでは一般的な匿名組合型の不動産クラウドファンディングのデメリットに対して、下記のような方法で投資家のリスクをミニマイズした商品設計を行っております。

①流動性がないことの対策として

iRDでは期間を短くすることで比較的早く現金化できるため、換金性のデメリットをカバーしています。

また運用期間終了後、投資家の利便性を考え最速で、出資金と分配金をお振込するようにしています。

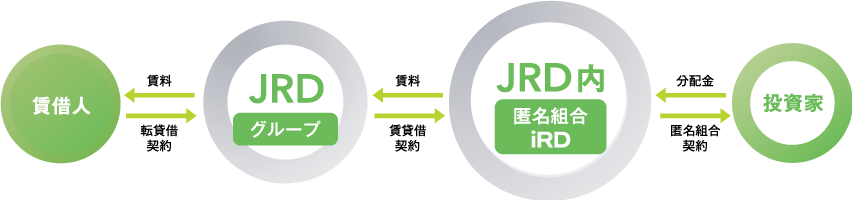

②分配金の毀損リスク(分配⾦が予定利回りに達しない可能性がある)の対策として

iRDでは下記のような賃借人とJRDグループがサブリース契約を締結した物件を募集の対象としており、賃借人の家賃不払いや空室による分配金の毀損リスクをミニマイズしております。

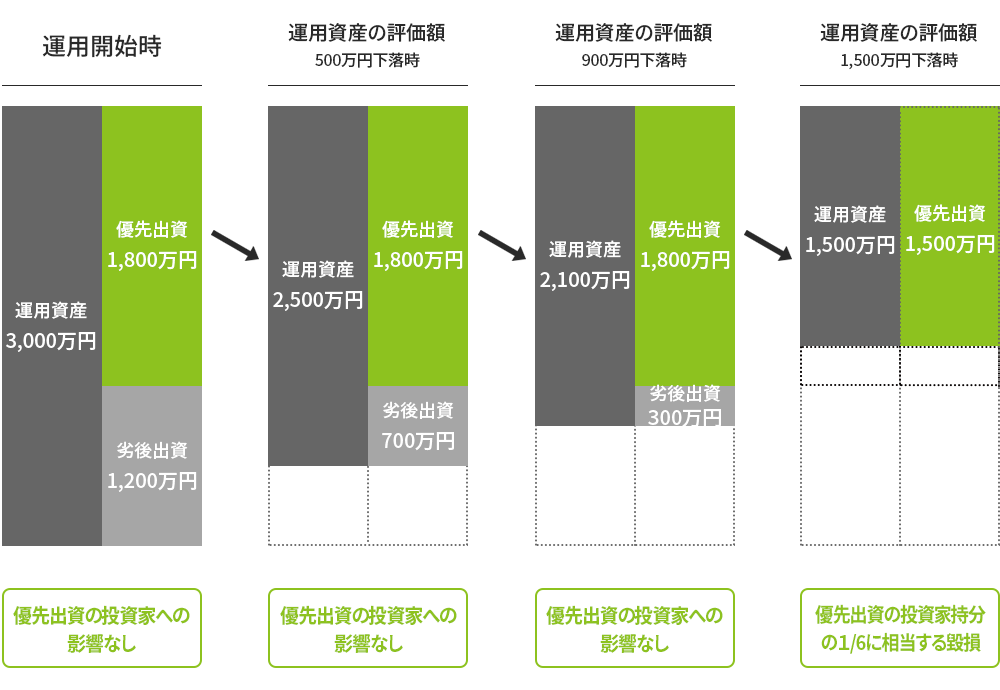

③運用期間中の対象物件売買による出資金毀損(元本保証がない)の対策として

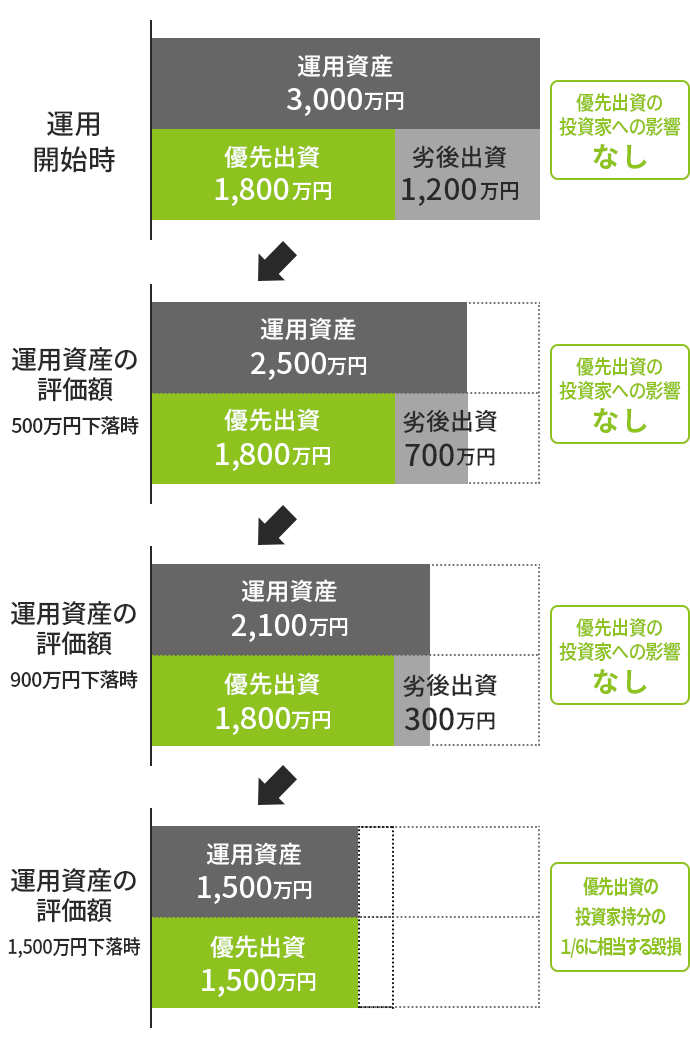

iRDでは商品を優先劣後部分に分けて優先部分のみを募集し、劣後部分はJRDが購入する商品スキ-ムをとっております。

さらに、劣後出資割合が40%以上とあえて劣後割合の高い商品設計とすることで、万一運用期間中に対象物件の売却があったとしても、投資家の出資金が毀損しにくくした商品を提供しています。

優先劣後構造による信用補完

優先劣後構造による「信⽤補完」では、不動産価格の下落が劣後出資部分までの場合、出資金は守られます。下落分が劣後出資全額を超過した場合のみ、優先出資者の出資金が毀損する可能性があります。

※上図の⾦額、および、優先劣後の割合はイメージ図であり、JRDの全案件に共通するものではありません。